- Crescimento de 85,6% face ao período homólogo.

- Negócio bancário contribuiu com 115,1 milhões de euros.

- Crédito Agrícola foi considerado o Banco com a melhor performance em Portugal, pela revista britânica The Banker's, ultrapassando a concorrência em parâmetros como o crescimento, rentabilidade, qualidade de activos e liquidez.

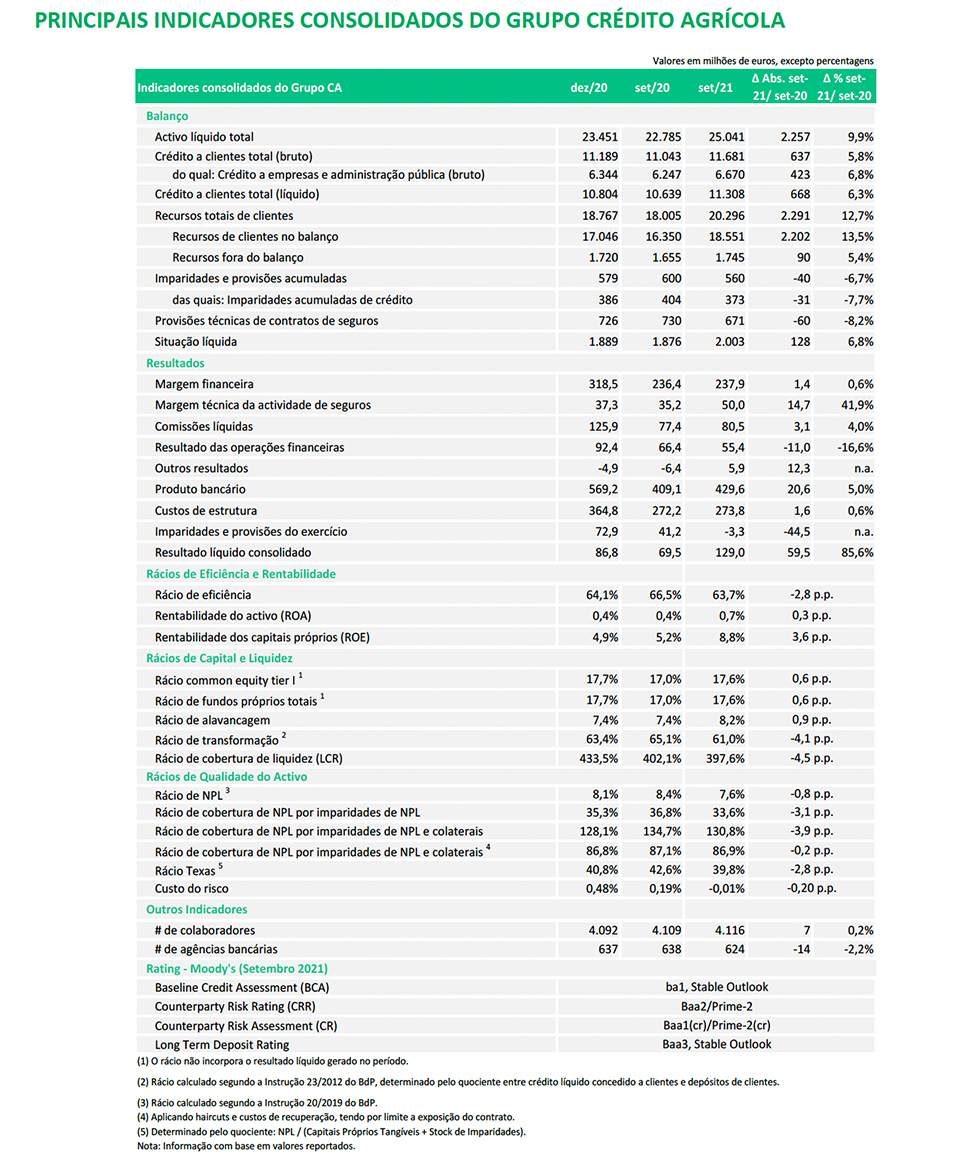

23 de Novembro de 2021 - O Grupo Crédito Agrícola apresenta um resultado líquido consolidado de 129 milhões de euros nos primeiros nove meses de 2021, valor que representa um crescimento de 85,6% face ao período homólogo (69,5 milhões de euros) e de 23% face ao mesmo período em 2019 (num contexto de pré-pandemia), quando foi registado um resultado de 104,8 milhões de euros. O negócio bancário contribuiu com 115,1 milhões de euros para este resultado, número que compara com 56,6 milhões de euros verificados em 2020, um crescimento homólogo de 103,5%.

Como reflexo do continuado apoio prestado pelo Grupo Crédito Agrícola à economia nacional, a carteira de crédito (bruto) a Clientes apresentou um crescimento de 5,8% nos últimos 12 meses, para 11,7 mil milhões de euros.

Em termos de qualidade da carteira de crédito do Grupo Crédito Agrícola, em Setembro de 2021 o rácio bruto de Non Performing Loans (NPL) situou-se em 7,6%, registando uma evolução favorável face aos 8,1% verificados no final de 2020, dado explicado pela forte colaterização da carteira de crédito.

Após o fim do período de moratória legal no final de Setembro, verificou-se uma redução de 86,8% dos montantes em moratória, de 2.767 milhões de euros para 365 milhões de euros. Do total de moratórias expiradas, no valor de 2.679 milhões de euros, 98,95% retomaram o plano de pagamento original e 87,7% encontram-se em situação regular (stages 1 e 2).

O Grupo Crédito Agrícola apresenta um confortável nível de solvabilidade, consubstanciado pelos rácios CET1 e de fundos próprios totais de 17,6% (excluindo resultado líquido do período), um rácio de alavancagem de 8,2% e um rácio LCR de 397,6%, todos com uma folga considerável face aos níveis mínimos recomendados.

Em Outubro último, o Grupo Crédito Agrícola realizou a sua primeira emissão de dívida obrigacionista no mercado internacional, através de títulos representativos de dívida sénior preferencial ligados à Sustentabilidade Social. A emissão, no montante de 300 milhões de euros, recebeu a notação de rating “Ba2” (Outlook estável) pela Moody’s Investor Services e permite ao Grupo superar a meta intermédia vinculativa do requisito de MREL TREA a cumprir em 1 de Janeiro de 2022, com uma folga estimada em 175 pb.

O Crédito Agrícola foi considerado, pela revista The Banker’s em Outubro de 2021, o Banco com a melhor performance em Portugal, em particular em parâmetros como o crescimento, rentabilidade, a qualidade de activos e liquidez.

A Caixa Central de Crédito Agrícola observa uma notação de rating (baseline credit assessment ou BCA) da Moody’s de nível Ba1. A notação BCA é complementada com as seguintes notações: depósitos Baa3 Outlook Estável/ P-3, Counterparty Risk Rating (CRR) de Baa2/P-2, Counterparty Risk Assessment de Baa1(cr)/P-2(cr).

De acordo com Licinio Pina, Presidente do Grupo Crédito Agrícola “o Banco tem vindo a verificar, nos últimos anos, um incremento sustentado nos resultados líquidos, tendência que reflecte uma forte resiliência quer na produção quer na geração de resultados, sobretudo nos depósitos, no crédito e nos seguros. A confiança que os clientes têm demonstrado na solidez do Grupo Crédito Agrícola permitiu-nos alcançar um crescimento de 85,6% em termos de resultado líquido face ao período homólogo e 23% face ao mesmo período em 2019, num contexto de pré-pandemia. O retorno à normalidade tem contribuído para esta performance positiva do Banco, reflectindo o trabalho e a dedicação de todos os colaboradores do Grupo. Exemplo desse mesmo compromisso é o facto de o Crédito Agrícola ter sido considerado o Banco com a melhor performance em Portugal, pela revista The Banker's, uma das mais prestigiadas publicações do sector financeiro”.

Resultados do Grupo Crédito Agrícola

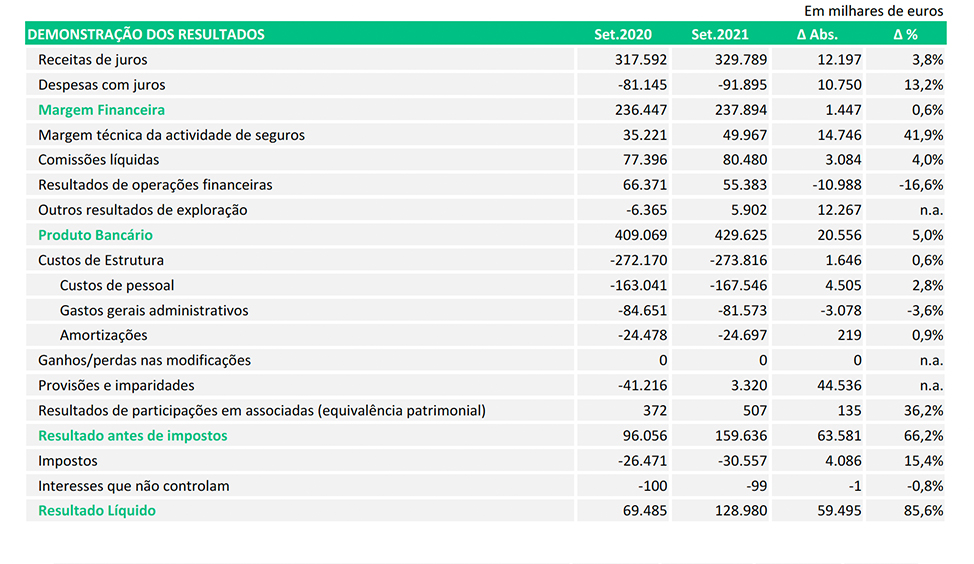

Nos primeiros nove meses de 2021, o Resultado Líquido do Grupo Crédito Agrícola cifrou-se em 129 milhões de euros, o que representa um assinalável crescimento de 85,6% face ao período homólogo (69,5 milhões de euros) e de 23% face ao mesmo período de 2019 (num contexto de pré-pandemia), quando se verificou um Resultado de 104,8 milhões de euros. Para este resultado, o negócio bancário contribuiu com 115,1 milhões de euros, valor que compara com 56,6 milhões de euros no mesmo período de 2020, um crescimento homólogo de 103,5%.

O produto bancário continuou a apresentar uma evolução favorável, de 20,6 milhões de euros, ou 5%, em comparação com o período homólogo, para 429,6 milhões de euros.

Para este crescimento, contribuíram revisões da margem financeira e das comissões líquidas de 1,4 milhões de euros (+0,6%) e de 3,1 milhões de euros (+4,0%), respectivamente, e acréscimos da margem técnica do negócio segurador que melhorou 41,9% (+14,7 milhões de euros) e de outros resultados (com uma variação de +12,3 milhões de euros). Estes efeitos compensaram o decréscimo que se verificou no resultado das operações financeiras, que decaiu 11 milhões de euros face aos nove meses de 2020 para 55,4 milhões de euros.

Os custos de estrutura mantiveram-se relativamente estáveis, crescendo 1,6 milhões de euros, ou 0,6%, para 273,8 milhões de euros nos primeiros nove meses de 2021, em comparação com o período homólogo, sendo o acréscimo dos custos com pessoal justificado pelo aumento de actividade.

O crescimento do produto bancário, em conjunto com a referida estabilidade dos custos de estrutura, contribuiu para uma melhoria de 2,8 p.p. do rácio de eficiência face aos nove meses de 2020, que agora se situa nos 63,7% e que compara com 66,5% no final de Setembro de ano transacto.

Nestes primeiros nove meses de 2021, as imparidades e provisões do exercício resultaram numa reversão líquida que se cifrou no valor de 3,3 milhões de euros, valor que compara com um reforço de imparidade líquida de 41,2 milhões de euros verificado nos primeiros nove meses de 2020, uma evolução favorável de 44,5 milhões de euros que se justifica essencialmente por: (i) uma diminuição de 17,5 milhões de euros em provisões genéricas constituídas em 2020 para cobertura de riscos relativos à carteira de crédito em recuperação na Caixa Central e a activos imobiliários detidos; (ii) uma diminuição de 6,7 milhões de euros nas imparidades na carteira de títulos decorrente da actualização dos cenários macroeconómicos e consequente desagravamento de parâmetros de risco face a Setembro de 2020, (iii) uma diminuição das imparidades específicas de crédito em 21,7 milhões de euros justificada pela redução do peso dos créditos em incumprimento (stage 3), que reduziu de 7,4% em Setembro de 2020 para 6,6% em Setembro de 2021, observando, igualmente, a anulação de créditos considerados irrecuperáveis; e (iv) em sentido contrário, um reforço das imparidades de outros activos no montante de 1,3 milhões de euros.

Nos primeiros nove meses de 2021, o custo do risco de crédito cifrou-se em -0,01%. A diminuição de 20 b.p. neste indicador resulta da redução das imparidades específicas de crédito constituídas durante o exercício.

Nos primeiros nove meses do ano, a rentabilidade de capitais próprios consolidados (ROE) do Grupo Crédito Agrícola cifrou-se em 8,8% (face a 5,2% nos 9M20), reflexo dos resultados obtidos nas diferentes componentes do Grupo (Caixas Agrícolas, Caixa Central, companhias de seguros vida e não vida e gestão de activos e fundos de investimento), incluindo os contributos positivos do resultado líquido do negócio segurador (5,7 milhões de euros da CA Vida e de 3,5 milhões de euros da CA Seguros).

Os resultados registados nos veículos de desinvestimento imobiliário (nomeadamente via desvalorização de unidades de participação) penalizaram os resultados consolidados em -6,1 milhões de euros, um valor praticamente em linha com o verificado no período homólogo (-5,9 milhões de euros).

Balanço do Grupo Crédito Agrícola

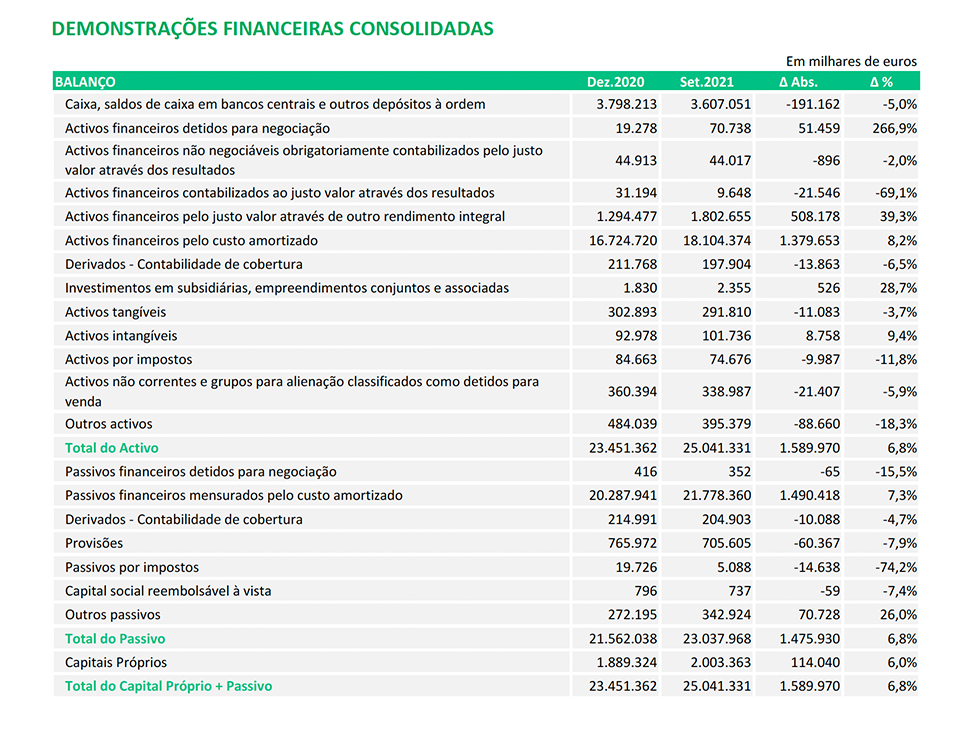

No final de Setembro de 2021, o activo total do Grupo Crédito Agrícola ascendia a um montante de 25,041 mil milhões de euros, dos quais 11,7 mil milhões de euros correspondem à carteira de crédito (bruto) a Clientes, representando um crescimento de 5,8% nos últimos 12 meses e de 4,4% face a Dezembro de 2020, reflexo do apoio continuado prestado, no âmbito de um contexto desafiante para todos os sectores, às famílias, empresas e outras instituições, clientes do Grupo CA.

Os recursos de Clientes sob a forma de depósitos bancários totalizavam aproximadamente 18,6 mil milhões de euros, mantendo o ritmo de crescimento de 13,5% face ao período homólogo. Num período caracterizado pela incerteza, este crescimento demonstra a confiança depositada pelos clientes no Grupo Crédito Agrícola. Tendo-se verificado um crescimento dos recursos de clientes (+2.202 milhões de euros) superior ao do crédito (líquido) concedido a clientes (+668 milhões de euros), o rácio de transformação continuou a sua trajectória de redução, atingindo 61,0% no final de Setembro de 2021, o que compara com 65,1% em Setembro de 2020 e com 61,9% em Junho de 2021.

Qualidade da Carteira de Crédito do Grupo

Em termos de qualidade da carteira de crédito do Grupo Crédito Agrícola, o rácio bruto de Non Performing Loans (NPL), de acordo com a Instrução 20/2019, situou-se em 7,6% em Setembro de 2021, registando uma evolução favorável face aos 8,1% verificados no final de 2020, o que se justifica pela expressiva colaterização da carteira de crédito.

As imparidades de Non Performing Loans acumuladas, com referência ao final do mês de Setembro de 2021, ascendiam a 289 milhões de euros, valor que confere um nível de cobertura de NPL por imparidades de NPL de 33,6% e uma cobertura de NPL por imparidades de NPL e colaterais (FINREP) de 86,9% (ou um rácio de 130,8% não considerando o limite de exposição por contrato). O rácio Texas, determinado pelo quociente entre o stock de NPL e a soma dos capitais próprios tangíveis com o stock de imparidades, fixou-se nos 39,8% no final de Setembro de 2021.

Emissão de 300 milhões de euros de Dívida Sustentável

Através da Caixa Central de Crédito Agrícola Mútuo, o Grupo CA realizou a sua primeira emissão de dívida no mercado internacional, em concreto, através de títulos representativos de dívida sénior preferencial, ligados à Sustentabilidade Social.

A emissão, no montante de 300 milhões de euros, tem um prazo de 5 anos, com opção de reembolso antecipado no final do quarto ano e um preço de emissão de 99,906%, com uma taxa de cupão anual de 2,50% nos primeiros 4 anos, e remunerada posteriormente à taxa Euribor 3M, acrescida de uma margem de 260 pontos base. A liquidação ocorreu no dia 5 de Novembro de 2021. A Moody’s Investor Services atribuiu, a esta emissão, um rating de “Ba2”, com Outlook estável.

Esta emissão inaugural de dívida social sénior preferencial permite ao Grupo Crédito Agrícola superar a meta intermédia vinculativa do requisito de MREL TREA a cumprir à data de 1 de Janeiro de 2022 (19,09%), com uma folga estimada de 175 pontos base.

Estando os valores cooperativos e de Sustentabilidade patentes de forma muito relevante no ADN do Grupo Crédito Agrícola, esta emissão destina-se a financiar e/ou refinanciar Activos Sociais Elegíveis, no âmbito do Green, Social and Sustainable Framework. O sucesso da presente emissão de dívida, reflectido no interesse de mais de 50 investidores institucionais, espelha o reconhecimento por parte do mercado, da rentabilidade, solidez, liquidez e resiliência do Grupo Crédito Agrícola, a par do seu compromisso no apoio e financiamento sustentável da economia Portuguesa e na promoção do desenvolvimento socioeconómico das comunidades locais.

Solvabilidade, Alavancagem e Liquidez do Grupo

De acordo com as regras CRD IV/CRR, o Grupo Crédito Agrícola apresenta um confortável nível de solvabilidade, consubstanciado pelos rácios common equity tier 1 (CET1) e de fundos próprios totais de 17,6% (excluindo resultado líquido do período), um rácio de alavancagem de 8,2% e um nível de cobertura de liquidez (rácio LCR) de 397,6%, todos bem acima dos níveis mínimos recomendados.

Apoio e protecção às Famílias, Empresas e Colaboradores do Grupo CA no contexto de pandemia provocada pelo COVID-19

O Crédito Agrícola apoiou 4.510 empresas através da concessão de 335,2 milhões de euros ao abrigo das linhas de crédito protocoladas COVID-19, com a garantia do Estado.

Fruto da intensa actividade de apoio à economia, até Setembro de 2021, o Crédito Agrícola concedeu 2.767 milhões de euros de moratórias de crédito. Deste valor, 80% correspondia a crédito a empresas, sendo 20% relativo a crédito a particulares.

Após o término do período de moratória legal no final de Setembro, verificou-se uma redução de 86,8% dos montantes em moratória, de 2.767 milhões de euros para 365 milhões de euros. Do total de moratórias expiradas, no valor de 2.679 milhões de euros, 98,95% retomaram o plano de pagamento original e 87,7% encontram-se em situação regular (stages 1 e 2).

Responsabilidade Social Corporativa

O Crédito Agrícola é o único banco a operar em Portugal filiado no sector bancário cooperativo europeu (que integra alguns dos maiores bancos mundiais), sendo um Grupo de referência no sistema bancário português, com capitais exclusivamente nacionais, do qual fazem parte um conjunto de empresas financeiras, entre as quais as seguradoras CA Vida e CA Seguros, oferecendo uma oferta universal de produtos e serviços financeiros e de protecção.

Através da implementação de uma estratégia coordenada entre as 75 Caixas de Crédito Agrícola Mútuo que o compõem, o Grupo CA prossegue comprometido na dinamização da economia das regiões, cidades e vilas portuguesas, bem como em contribuir para a coesão social e territorial de Portugal.

A Política de Sustentabilidade do Crédito Agrícola consubstancia o compromisso, assumido em 2020, de promoção do desenvolvimento sustentável das comunidades em que se insere, reflectindo preocupações sociais, ambientais e de governação, bem como apresentando um conjunto de compromissos relativos às finanças sustentáveis que, tendo em mente o bem-estar das populações, conferem acrescida importância à gestão dos ecossistemas, ao uso eficiente dos recursos, à urgência no combate às alterações climáticas e à desigualdade.

Reconhecimento Externo

O Crédito Agrícola integra o “Top 250 dos Bancos Europeus”, segundo o ranking publicado pela revista britânica The Banker's em Outubro de 2021, uma das mais prestigiadas publicações do sector financeiro, tendo sido considerado o Banco com a melhor performance em Portugal, ultrapassando a concorrência em parâmetros como o crescimento, rentabilidade, qualidade de activos e liquidez.

A Caixa Central de Crédito Agrícola observa uma notação de rating (baseline credit assessment ou BCA) da Moody’s de nível Ba1. A notação BCA é complementada com a notação de depósitos Baa3 Outlook Estável/P-3, notação Counterparty Risk Rating (CRR) de Baa2/P-2, notação Counterparty Risk Assessment de Baa1(cr)/P-2(cr), todos com grau de investimento.

No decurso do 1º semestre 2021, o Crédito Agrícola também se destacou no ranking das instituições menos reclamadas do Relatório de Supervisão Comportamental, realizado pelo Banco de Portugal, como o banco nacional que apresenta menos reclamações nos depósitos à ordem (9 reclamações por cada 100 mil contas de depósitos à ordem, que compara com a média do sistema bancário: 34 reclamações por cada 100 mil contas) e no crédito ao consumo (18 reclamações por cada 100 mil contratos de crédito aos consumidores versus a média do sistema com 40 reclamações por cada 100 mil contratos). O Crédito Agrícola posicionou-se ainda em segundo lugar no número de reclamações no crédito habitação e hipotecário, com 52 reclamações por cada 100 mil contratos de crédito à habitação e hipotecário (abaixo da média do sistema bancário: 119 reclamações por cada 100 mil contratos de crédito).